|

|

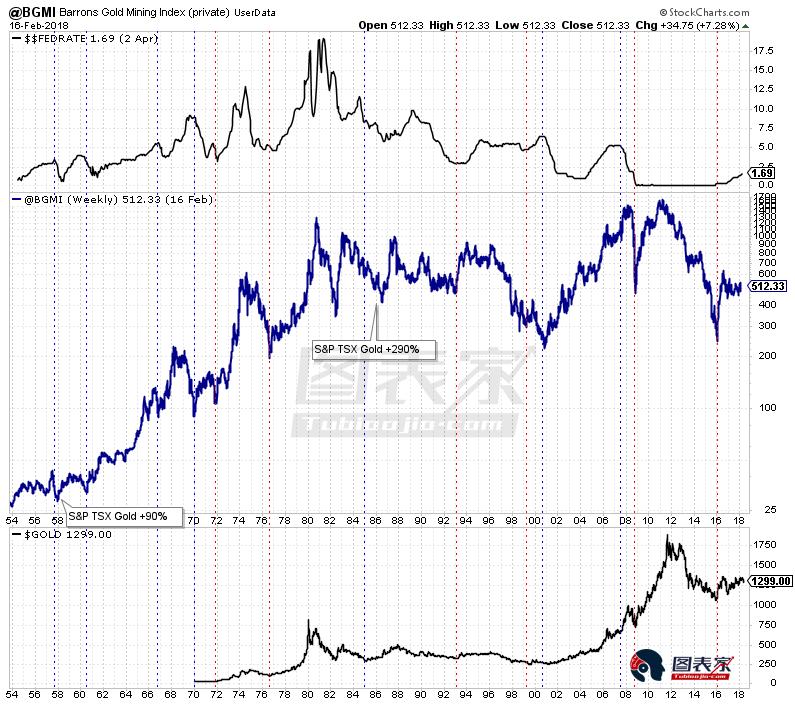

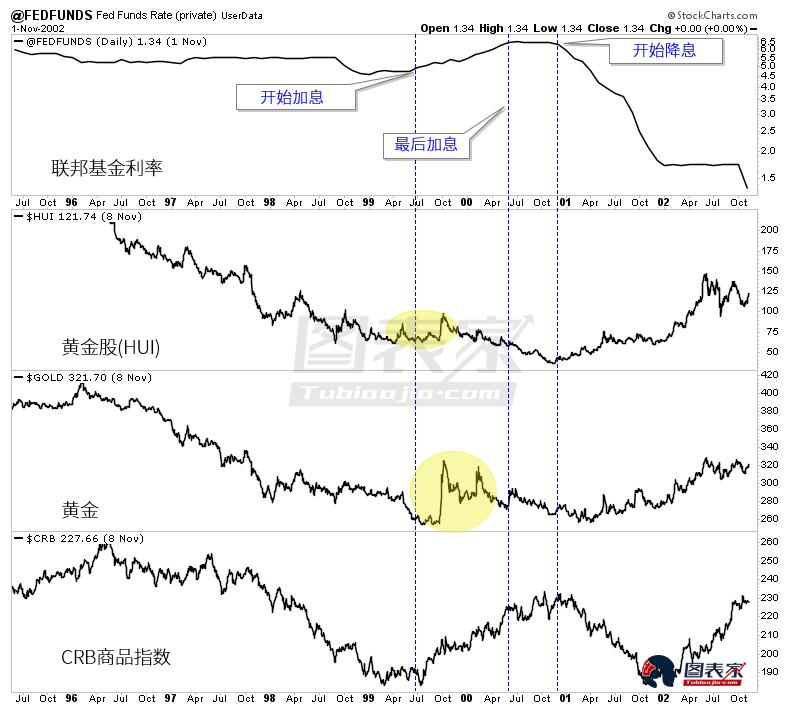

當(dāng)這一時(shí)刻到來時(shí) 黃金價(jià)格將會(huì)飆升黃金往往在實(shí)際利率下跌或?qū)⒁_始下跌的時(shí)候表現(xiàn)最佳,這通常需要通脹加速(超過名義利率漲幅),或者通脹穩(wěn)定時(shí)利率降低。當(dāng)前階段,分析師JordanRoy-Byrne傾向于認(rèn)為后者將成為金價(jià)走勢(shì)的最終催化劑。  除了1970年代高通脹時(shí)期之外,黃金股最佳牛市的起點(diǎn)大多在FFR見頂(即美聯(lián)儲(chǔ)結(jié)束加息周期)前后。與之相對(duì)應(yīng)的是,1993年、1999年和2016年BGMI的低點(diǎn)落在新一輪加息周期的起點(diǎn)。 這是否意味著金礦股與整個(gè)貴金屬部門需要看到加息周期結(jié)束?1999-2001年期間的表現(xiàn)提供了指導(dǎo),因?yàn)?999-2000年與2016-2017年的走勢(shì)頗有幾分相似。 就像1999年那樣,黃金與硬資產(chǎn)在2016年之后結(jié)束了慘烈的熊市。貴金屬與大宗商品在1999年觸底,同年美聯(lián)儲(chǔ)開啟新的加息周期。這聽起來與2016年類似?  在美聯(lián)儲(chǔ)2000年結(jié)束加息之后,黃金和黃金股走弱,但大宗商品仍然能夠在2000年年底之前創(chuàng)出更高高點(diǎn)。雖然這一次大宗商品表現(xiàn)并沒有那么強(qiáng)勁,但依然跑贏貴金屬。黃金和黃金股最終在美聯(lián)儲(chǔ)2001年初降息后觸底反彈。 綜上,Roy-Byrne認(rèn)為,除非通脹加速,否則貴金屬就將在美聯(lián)儲(chǔ)結(jié)束加息的時(shí)候迎來拐點(diǎn),屆時(shí)黃金將重新跑贏股市。經(jīng)濟(jì)與股市疲軟將會(huì)令美聯(lián)儲(chǔ)停下加息腳步,甚至采取降息。

|