|

|

誰在主導國際金價:為啥美聯儲只能推高 不能打壓在全球貴金屬投資圈中,有一個大部分投資者都相信的廣泛流傳的理念,即美聯儲和全球各大央行是控制全球黃金市場價格的最大力量。一些分析師相信,美聯儲能夠將黃金價格向上或向下推到任何一個美聯儲認為合適的位置。不過,盡管全球各大央行有一定能力影響全球黃金市場走勢,但是實際上這些央行并不能輕易操縱黃金市場價格的具體價位。 為了深入了解全球黃金市場的定價機制,我們必須拋開在其他金融市場中非常重要的經濟原理和供需原則。根據歷史數據分析結果來看,在短期時間內,供需關系或許能夠在一定程度上影響黃金價格的走勢,但是長期來看這個經濟學因素基本上不會影響黃金市場的走勢。

圖注:1940年以來國際黃金與原油市場價格對比圖 從上文圖表來看,我們很容易看出來從上個世紀四十年代以來,國際黃金市場價格與原油價格走勢之間存在非常強的正相關性,特別是在美國尼克森總統于1971年放棄美元“金本位”制度之后。當然短期內黃金與原油價格之間的比價關系并不完全穩定,但是這兩個商品價格比例在偏離均值后會迅速回歸。因此,當上個世紀七十年代國際原油市場價格大幅攀升后,黃金價格也很快水漲船高。2000年以來,這兩個大宗商品價格也出現類似的同步走勢。 值得注意的是,這種較為穩定的比價關系也出現在白銀國際市場價格與原油價格走勢之中。

圖注:1940年以來國際黃金與原油市場價格對比圖 不僅如此,從這些商品價格的歷史走勢圖中,我們可以發現原油、黃金和白銀的國際市場價格在1971年之后波動率顯著上升。從全球市場的基本面來看,大宗商品和貴金屬價格波幅擴大的根本原因是美元從1971年之后不再掛鉤黃金。同時,美國國內低價原油產量也于1970年見頂,成為大宗商品市場結構轉變的另一個影響因素。此后,美國繼續通過美國國債背書的紙幣交換原油等其他實物資產,統治全球大宗商品與貴金屬資產。 因此,分析師指出,根據這兩個圖表來看,過去幾十年中,國際原油市場價格通常是黃金和白銀國際市場價格的領先指標,相比之下供需關系在貴金屬市場價格走勢中影響較小。短期來看,供需關系可能會增加黃金和白銀等貴金屬價格的波動性,但是長期來看原油等能源產品的價格才是引導貴金屬市場走勢的核心驅動因素。 那么貴金屬市場中各大央行是不是決定貴金屬市場走勢的大玩家? 分析師指出,美聯儲和全球其他主要央行能夠短期影響黃金市場的價格走勢,但是這種影響力僅僅局限在推高黃金國際市場價格方面,而無法向下打壓黃金價格。

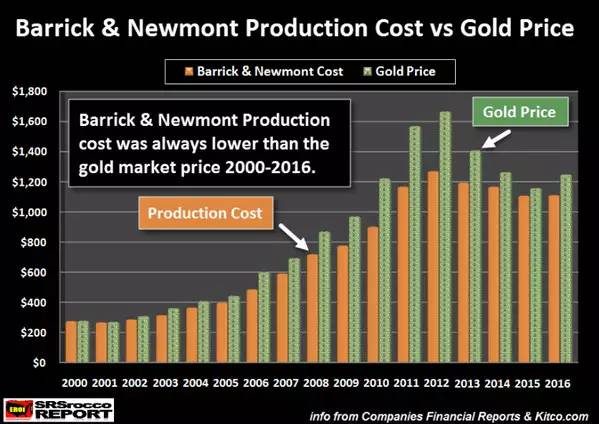

圖注:2000年以來黃金生產成本與黃金價格對比圖 從上文圖表來看,如果我們研究全球最大的兩個黃金開采公司巴里克公司(Barrick)與紐蒙特礦業公司(Newmont)每年黃金生產的成本變化,以及全球黃金市場年度平均價格之間的走勢關系,我們可以明顯看出全球黃金巨頭的生產成本總是低于黃金國際市場價格。只有在本世紀初期,這兩家國際黃金生產行業巨頭的生產成本接近黃金市場價格。例如,2016年中這兩家黃金礦采公司的生產成本約為每盎司1113美元,當時國際黃金市場價格平均為1251美元。 需要注意的是,上述黃金開采企業的平均生產成本是通過分析這些公司凈利潤與調整后利潤數據來計算的,這個數值比其他方法計算的現金成本或全部維持成本可能存在較大差距。分析師估算的黃金開采企業生產成本包括稅費、利息費用等非直接生產項目,其他指標在計算時通常不會考慮這些費用。同時,一些分析師在計算黃金開采公司各個產品營收數據后得到的現金成本通常是一個較為低估的數據,因為這個數值還算進去了黃金開采過程中挖掘的其他金屬產品。不過,這種副產品并非黃金礦采公司的主要生產目標,只是提高經營業績的一個輔助產品。 不僅如此,投資者需要注意黃金礦采公司在披露損益表數據時,凈利潤或調整后凈利潤數據通常不會包括資本開支。在計算企業的資本開支時,我們需要分析這些公司的現金流表。如果我們將這兩家黃金礦采企業的資本開支從經營性現金流中去除,我們可以計算出這兩家公司的自由現金流。

圖注:2000年以來自由現金流與總營收走勢對比圖 從2000年至2016年期間,這兩家黃金生產巨頭企業的自由現金流約為100億美元,相比之下這個數字僅占這兩家公司總營收2200億美元的4.5%。因此,從這些數據我們可以推斷,這些黃金礦采企業在黃金生產過程中需要投入比損益表中體現的費用開支更多資金。 不過,在考慮到自由現金流對營收的影響以及股票分紅和股權稀釋等因素后,我們發現黃金市場價格也一直高于這些黃金生產企業的生產成本。 此外,我們需要注意巴里克公司與紐蒙特礦業公司的黃金生產成本從2012年的每盎司1272美元下降至2016年的1113美元。分析師指出,生產成本下降的主要原因是同期原油市場價格幾乎腰斬,生產黃金的過程中需要消耗大量能源。2012年時,國際市場中每桶原油價格超過100美元,而2016年黃金國際市場價格僅為每桶45美元。不過,盡管能源成本大幅回落,但是同期黃金開采行業中人工成本的降幅并沒有那么大,因此整體生產成本降幅并不明顯。 例如,巴里克公司2012年每盎司黃金生產過程中支付的勞動力工資為328美元,而2015年這個指標僅下降至304美元,勞動力成本降幅僅為7%,大幅落后能源成本降幅。

|